相続税の税務最新情報

2015年1月17日渡る世間に税制改正 (その六)

「いずれ日向子さんがこの店を引き継げば、大将も肩の荷が降りますよね。そのうえ日向子さんがこの家で生活するようになったら、大将もどれだけ心強いことでしょう。日向子さんが将来結婚してご夫婦で同居するようになると、それはもう賑やかでしょうね。」

妻に先立たれて以来、ずっと張り詰めた気持ちでいた大吉にとって、孫の日向子が同居してくれるという話は、まるで心の奥の氷塊をじんわりと溶かしてくれるような、甘美な効果をもたらした。

高木は畳み掛けるように続ける。

「そこで、二世帯住宅のご提案なんです。平成26年から税制上の規制が緩くなって、外階段で繋がっている様なほとんど別生活の建物でも税制の優遇が効くようになり、なんと居宅部分の土地の評価が80%も減額されてしまうんです。そのうえ、事業を営んでいる場合には、その事業を引き継ぐひとが相続されたら、その事業用部分の土地評価についても80%の減額が効きます。大将は土地評価の値上がりを気にしておられたから、80%オフは夢のような朗報ですよね。」

もう騙されてはいけないと、心に決めたはずの大吉の気持ちは、80%オフの一言で大きく揺り動かされた。

高木はここが攻めどきだと見極めたらしく、深呼吸をして声のトーンを変えた。

「そう、夢のような話なんです。しかし、ひとつだけ越えなければならないハードルがあります。一緒に同居してくれたり、事業を引き継いでくれたりするひとは、法定相続人である必要はありません。大将の親族であればそれで問題はない訳です。しかし日向子さんはお孫さんですから、親族ではあってもこのままでは相続財産を受け取ることはできません。だからひと工夫が必要なんです。」

高木は声の調子を一段低くして、大吉に重大な内緒の話をするように、ささやきかけるように続けた。

「大将が遺言書をしたためて、この土地を日向子さんに遺贈する、と指示すればいいんです。そうすれば日向子さんは堂々と相続財産を受け取ることができます。」

(続く)

2015年1月14日渡る世間に税制改正 (その五)

岡倉大吉の店で板前見習として働く壮太の友達がハウスメーカーの営業マンで、その彼から二世帯住宅を建てないかという提案があり、日に三度は大吉の携帯に営業電話がかかってくるというのだ。

大吉は脱サラ後、退職金をはたいて自宅の一部を料亭として改造し、料理人として第二の人生を送っている。見ようによっては、豊かな人生であると言えるかもしれない。しかし馴染み客だけを相手にする商売だけに、経済的に豊かであるとは必ずしも言えない身分である。当然、相続税の心配など自分には関係ないと大吉は思い込んでいた。

ところが、2020年に東京オリンピックが開催されると決まったあたりから周りの様子が変わり始めたのだ。地価がじわじわと上昇し始め、狙いすましたかのようにその年の2年後には相続税の大改正があった。料亭の収入から蓄えができ始めたのも、時期が悪かったのかもしれない。

相続税がいかに悪意に満ちた仕組みで、どれほど役人の悪知恵を結集してできあがった災厄であるかという話を嫌というほど聞かされ、誘われるままに生前贈与の大金を孫の口座に振り込んでしまった。

もう騙されないぞと心に決めた大吉であったが、自宅兼料亭のある土地の価格がとどまる気配もなく上がり続けるのがどうにも気になっていた。そこへ壮太の友達でハウスメーカーの営業マンである高木から話があったのだ。

「皆さん、ゆったり構えすぎるんです。早く手を打っておけば、どうってことないのに、いざ重たい腰を上げる段になって、もう手が付けられなくなっているケースばっかりなんですから。」

孫ほどの歳の高木が熱心に話すのを、大吉はさえぎることができなかった。もう少し話を聞いてやろうと、優しい目でうなずいてしまったのがいけなかった。高木は「これは脈がある」と踏んだのだ。

(続く)

2015年1月12日渡る世間に税制改正 (その四)

お金を出してしまったことはしょうがない、いつまでも根に持つような小さな人間ではないつもりだ。しかし、と居間に一人残されて手酌のビールを飲みながら小島勇は思うのだった。岡倉の義父さんは、日向子のために預けた金が何の役割も果たさず、挙げ句の果てに税金で大半をお上に召し上げられるのだから、やりきれない気持ちで一杯だったろう。

愛の場合は、まったく驚天動地の破局でもって予定が狂ったので、これが天命と思えば諦めもつく。ウイスキー造りに血道をあげるような浮ついた男に愛を取られなくて良かった、とさえ思う。しかし、日向子の場合には、岡倉の義父さんが一度に大金を動かす必要はなかったと後から人に聞かされていたから、無駄金になりそうだとわかった時の、裏切られた思いはひとしおであったろう。

たとえば、医学部入学が決まって入学金が必要になった段階で、孫のためにお金を使うことに税金はかからないそうなのだ。初めからそう聞かされていれば、信託銀行の言うがままに大金を投じることもなかったろう。

最近でこそ体調が優れない様子の義父だが、以前はちょっとした病気ぐらい平気で克服し、見違えるように体格も良くなってリニューアルされるような体質の義父なので、そもそも相続税対策など慌ててやる必要もなかったのだ。今から冷静になって考えると、義父の場合、全てがトンチンカンな勘違いがもとで大金を動かしていたと言えなくもなかった。

勇がそう思うのも、最近妻の五月から気になる話を聞かされていたからだ。

(続く)

2015年1月8日渡る世間に税制改正(その三)

「安菱信託の太田くんも、ずいぶん気にしていてな。結婚を間近に控えたお前に、とっておきのプレゼントができると言って用意してきたのが、平成27年度税制改正で導入された結婚・子育て支援資金贈与の非課税措置だったんだ。お前もあの時には有頂天だったものだから、信託銀行と契約をして結婚から出産、子育てまで、何でも使える資金をお前の口座に振り込んだ。それが、計画通りいかなくなったものだから、太田くんも慌てているんだよ。」

状況説明を端的に、よどみのない長ゼリフでできるというのが小島勇の特技でもあった。

はたで聞いていた、愛の弟、眞が坊主頭をかきむしりながらおもむろに口を開いた。

「父さんも、愛姉ちゃんの気持ちを少しは考えてみろよ。信託銀行の太田だか何だか知らないけれど、どうしてそいつに、うちの財産やら結婚やらに首を突っ込まれなけりゃいけないんだ。太田っていう人間の考えていることくらい、俺には全部わかるよ。姉ちゃんがこのまま結婚もしないで、例えば50歳になるとするだろ。信託銀行に預けた金にはぜーんぶ贈与税がかかってくるんだ。そうすりゃ提案をした手前、信託銀行の信用も丸潰れさ。だから、こういう時に備えて、見合い写真を山ほど抱えているって言うぜ。」

やや鼻にかかった声で、これだけのことを一気に言い終えた眞は、ごちそうさまと小さく言ったまま、居間から出て行ってしまった。

勇は一層気鬱になるばかりだった。眞の言うとおりだ。娘に幸せになってもらいたいという気持ちには嘘がないつもりだが、信託銀行に預けた金に、贈与税が課かってしまうのはどうにも我慢がならなかったのだ。

かりにそのようになったとして、許せないのは信託銀行の太田くんではなく、人の心をどのようにでもコントロールできると考えている「お上」であり、それに手もなく操られてしまった自分自身の不甲斐なさだった。

(続く)

2015年1月6日渡る世間に税制改正(その二)

妻の五月が不機嫌そうに口を挟んだ。

「また太田さん? あの人が医者を継ぐはずの日向子のために是非って言うから岡倉の父さん、教育資金贈与の契約をしたけど、日向子は板前修業するって決めてから、あてがはずれちゃって。道場六三郎の炎の料理人専修学校にでも通わない限り、30歳になったら、まとまった贈与税を払わなくっちゃいけなくなったでしょう。父さん太田さんのこと、もう信用しないって言ってたわ。」

ため息をついて写真を突き返しながら、愛はつぶやくように言った。

「お父さん、ごめんなさい。今はとてもお見合いなんて気持ちじゃないの。」

愛の目には、かすかな怒りの表情が浮かんでいた。気分を新たに新年を迎えようとしていたところへ、急に昔の話を蒸し返されたようで、内心とうてい穏やかではいられなかったのだ。

愛が政春と結婚しようと心に決めたのは、ちょうど1年前のことだった。話はトントン拍子に進み、両家の顔合わせ、式の段取りまで済ませたところで、急に破談になってしまった。原因は明らかに政春にあった。スコットランド留学中から付き合いのあった女性との関係を、清算できていなかったのだ。

(続く)

2015年1月5日渡る世間に税制改正(その一)

平成31年、新年を迎えたばかりの小島勇の気持ちは晴れなかった。

平成29年に消費税率が10%に引き上げられた直前の駆け込み需要によって、例年にない業績を上げた勇の経営する会社ではあったが、その後の反動は思いのほか大きく、平成30年度決算では赤字に転落しそうな雲行きだった。

勇が家族そろった正月の席にも、浮かない顔をしているのは、会社の業績が思わしくないことばかりが原因ではなかった。娘の愛のことが気がかりだったのだ。

「年末に挨拶に来た安菱信託銀行の太田くんが、愛の結婚式の日取りを聞いてきてな。彼にはその話はなくなったって言ったつもりだったんだが、まだだったみたいで。太田くん翌日、飛んできて、こんな写真を置いていったよ。」

勇は愛の顔をちらと見やってから、太田の持ってきた「見合い写真」を、愛の前に差し出すのだった。

安菱信託銀行では、見合い写真をストックしておくのが当たり前になっているらしい。平成27年度税制改正以来「リスク対応」として、全社を挙げて取り組んでいるというのだ。

(続く)

2015年1月3日住宅取得資金贈与の期間延長

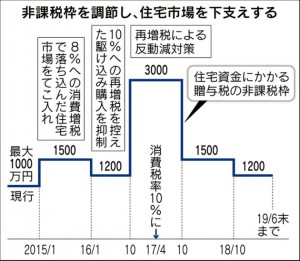

平成27年度税制改正大綱では、次世代への財産移転のための措置が充実していることは、前述しましたが、平成31年6月まで延長されることになる住宅取得資金の贈与税非課税措置には、あからさまな消費誘導の意図が見られます。

消費税率8%引き上げによって冷え込んだ需要を回復させる一方、消費税率10%引き上げ直前の駆け込み需要を抑え、更に税率10%引き上げ時には極端な財産移転の緩和を行って、需要の下支えを行うといった内容になっています。

大綱では「良質な住宅用家屋」とそれ以外に分けて、細かなスケジュール割りで贈与税の非課税枠を定めています。「良質な住宅用家屋」の非課税枠を時系列でまとめると、上図のようになります。

住宅取得資金の援助が見込める方は、材料価格の今後の見通しなども絡めて、住宅取得の時期を慎重に検討しなければなりません。

2014年12月30日平成27年度税制改正大綱公表

平成27年度税制改正大綱が、本日公表されました。

教育資金贈与の非課税措置は平成31年3月31日まで延長され、結婚・子育て支援資金贈与は平成27年4月から平成31年3月までの時限措置として導入されます。

住宅取得資金の贈与非課税措置も平成31年6月30日まで延長されるので、次世代への大型非課税贈与措置が平成31年まで3つ並存することになります。

さて、教育資金については、もらった側が30歳までに使い切れなかった場合には、その使い切れなかった残額につき、もらった側に贈与税が課せられるという制度でした。

結婚・子育て支援資金についてはどのような取り扱いになるのか興味津々でしたが、思わず「ウーンとうなってしまう」内容です。もらう側の年齢条件は20歳から50歳までで、50歳を過ぎても使い切れなかった場合には(結婚も出産も子育てにも関係なかった場合には全額に対して)、もらった側に贈与税が課せられます。これは教育資金と同様です。

それだけにとどまらず、もらった側が50歳に達しておらず、贈与者(あげた側)が死亡した場合には、あげた側の「相続財産」として認識するという制度設計になっています。

結婚資金については300万円の上限が設けられたうえ、「子育て」の内容も、妊娠、出産、子の医療費、保育料といった使途に限定され、けっして「おおらか」な制度設計ではありません。

一定年齢までに結婚して、さっさと子を産んで、子育てしないと、非課税であげたはずの資金に高い贈与税が課せられるし、目の黒いうちに孫の顔を見せないと相続税がかかってしまう、という、いじましい制度になってしまいました。

仕組みを考えた側の立場に立てば、そうせざるを得ない理由もよくわかりますが、このような意地の悪い制度は、使う側の気持ちも歪めてしまうのではないでしょうか。「例のあの贈与のこともあるし・・・、はやく孫の顔を見せておくれ」という会話が、お茶の間で交わされることになるのかもしれません。

2014年9月8日未届有料老人ホームに相続税ペナルティ

有料老人ホームは、老人福祉法によって施設名称や管理者などを都道府県に届け出ることが義務付けられています。

厚生労働者の平成25年10月末時点での調査結果では、全国の有料老人ホームのうち未届のものは 911件にのぼり、その前年の調査の 2.3倍に急増したということです。

また、この未届ホームの全施設に占める割合は、9.3%と 1割近くにものぼるのだそうです。

これら未届施設に関しては、管理のずさんさが想定され、いずれ入居者の不利益につながるのだと思います。

ここで強調しなければならないことは、不利益を被るのは、入居者にとどまらず入居者の相続発生に当たって、相続人も税法上の大きな不利益を被るということです。

平成25年度税制改正により、平成26年発生の相続から有料老人ホームに入居して空家になった自宅の土地に関しても、小規模宅地の特例が適用され、80%の評価減が可能になりました。

しかしながら、入居していた有料老人ホームが未届であった場合には、特定居住用宅地とは認められず、80%の評価減の対象とはならない、とされています。

有料老人ホームの入居時にはこの点を十分確認しないと、税負担はとてつもなく大きなものになる可能性があります。

2014年3月14日生前贈与の増加と税務調査

平成27年1月からの相続税大改正(大増税)と同時に、直系尊属からの贈与につき、税率の引き下げなどの措置がとられます。 生前贈与をしやすい環境が整うことになります。

確定申告の説明時に、「平成27年からですが」と強く前置きして、相続税対策としてご説明するようにしています。

110万円の基礎控除を引いた後の贈与額が、200万円超 400万円以下で5%税率引き下げ、400万円超 1000万円以下で10%税率引き下げですので、節税効果も相続税増税と相まって大きくなっていきます。

同時に、贈与税の調査件数が増えることも、念頭に置かなければなりません。「登記所通いは新人調査官の日課」と言われるように、登記簿情報は課税庁に筒抜けですし、法定調書の整備によって課税庁は調査のターゲットを絞りやすくなっているようです。

贈与の事実を把握して確実に申告することはもちろん、贈与者・受贈者の意思確認、受贈者が贈与税を負担すべきことの確認など、徹底して行わなければなりません。

2014年3月9日相続税の調査マニュアル

平成27年から導入される相続税の増税に伴って、相続税の税務調査についてより深度あるものとすべく、税務当局はマニュアルを作成して準備をしているということです。

たとえば、「名義預金」とされるものの所属をめぐっては、客観的な証拠を集める事は難しく、その管理状況や運用状況について、相続人の証言に基づいて判断することが多いのが実情です。 このため法廷で納税者が証言を覆すことによって重加算税の根拠がなくなることも少なからずあります。

これに対応するため、マニュアルでは聴取書や調査報告書をその都度細かく作成して、証拠固めをするよう促しているそうです。

現在でも重加算税を課そうとする場合には、必ず修正申告前に「一筆」納税者に入れさせる慣行がありますが、あらかじめ課税庁職員が作成した原稿文を見ると必ずしも事実を正確に反映せず、拡大解釈を誘発させるものも散見します。

納税者にしてみれば何が重要な論点で、何を確認したいのかが不明確なまま、「その場の勢い」で署名させられるのではたまりません。

納税者も「一筆」入れる場合には、従来よりも一層注意をして不正確な申述を強いられないよう気を付けなければなりません。

2014年2月28日二世帯住宅への特例適用の具体例

二世帯住宅に対する小規模宅地の特例の緩和が、今年1月発生の相続から適用されますが、具体的取り扱いについての説明が、国税庁から公表されています。

国税庁HPの説明箇所 (資産税課情報第1号) はこちら↓

http://www.nta.go.jp/shiraberu/zeiho-kaishaku/joho-zeikaishaku/sozoku/140115/pdf/01.pdf

事例を挙げた説明では、例えば、区分所有登記されていない建物に、被相続人甲と、相続人乙が居住しており、相続発生後相続人乙が居住を継続するとともに、いわゆる「家なき子」相続人丙が甲居住部分を取得した場合の適用について説明しています。

この場合、相続人甲取得分、乙取得分の土地はともに特定居住用宅地として、特例の適用になるとしています。

また問い合わせの多かった、甲と乙が「生計一」であった場合にも、丙取得土地に対して、特例適用があるとしています。

2014年1月29日二世帯住宅について地方税のチェックを

今年発生の相続から、二世帯住宅の小規模宅地特例の適用要件が大幅に緩和されることは周知のとおりです。完全独立型の二世帯住宅であっても、その敷地部分は「被相続人との同居」と同様に評価減ができるという改正です。

また、親子二世帯の持分を「区分登記」していては、この特例は適用できないため、「共有持分」で登記しなければならない、というのも知られるようになってきました。

ところが、不動産取得税や固定資産税、都市計画税といった他の税金の特例を考えると、必ずしも「共有持分」が得とも断言できないことがわかってきました。

不動産取得税に関しては240㎡以下の課税標準について1200万円を控除でき、固定資産税については200㎡以下の分の評価額が6分の1、200㎡長の部分が3分の1となる優遇措置が、「1戸ごとに」適用されます。

つまり、2世帯で区分登記してしまえば、不動産取得税、固定資産税等の特例を2世帯分適用が可能ということです。

相続税負担が確実に発生し、地価も高い宅地ならば、小規模宅地の特例適用は外せないでしょう。 しかし相続税課税の可能性が極めて低いと予想される場合には、不動産取得税、固定資産税等の優遇を受けるべきです。

まずは、不動産取得税、固定資産税等の試算をすることが必須だと考えます。

2014年1月15日老人ホーム入居の小規模宅地適用

平成25年度税制改正に伴う小規模宅地等の特例では、被相続人が老人ホームに入所した場合の取扱いの明確化が政令でなされています。政令の規定ぶりから被相続人が入所前に同居していた「留守を預かる親族」が除外対象となるかどうか不明確でした。

国税庁が公表した改正通達によると、留守を預かる親族も特例の対象となることが明らかになりました。 政令の趣旨は、新たに被相続人等以外の者の居住の用に供された宅地等を除外する、ということです。つまり、老人ホーム入所前からの留守家族は「可」、入所後に居住した場合には「不可」となります。

2014年1月9日小規模宅地特例の緩和は今年1月から

平成25年度税制改正に伴う、新相続税の施行は平成27年1月からですが、同時に決定した「小規模宅地に係る二世帯住宅の要件緩和」と「終身利用権付老人ホームに入居時の要件緩和」については、平成26年1月発生の相続から適用されます。

従来認められていなかった「完全分離型」の二世帯住宅に関しても、同居とみなして小規模宅地の特例が認められるようになります。

この際、注意しなければならないのは、建物を親世代・子世代で区分登記すると、相続対象の親世代の持分に対応した分のみが特例対象に限定されてしまうということです。

小規模宅地の特例を前提とした場合には、建物を必ず「共有持分」で登記しなければないません。

また、被相続人が終身利用権付き老人ホームに入居していた場合でも、その住居を貸付に供していない限り、小規模宅地の特例とする道が開けました。

相続税大改正を来年に控えて、1年早く納税者にとっては「有利改正」が行われます。

福岡市の税理士法人『福岡中央会計』に興味がわきましたら、今すぐ、お気軽にお電話ください。

お電話は

(午前9:00〜午後5:00)

(定休日:土・日曜日、祝日)